1、下游晶圆厂资本资出大拐点

2、公司盈利能力和收入大拐点

3、晶圆厂国产化率提升大拐点

一、下游需求拐点已至:新一轮扩产周期大潮。

扩产持续活跃,设备需求旺盛。根据集微咨询数据,目前大陆地区晶圆厂现有产能折合8吋约162万片/月,总规划产能折合8吋为462万片/月,潜在扩产产能折合8吋达到300万片/月。从21年来看,预计今年新增产能折合8吋64万片/月;对比总规划目标,可预期未来几年晶圆厂扩产将持续活跃,带动高位设备需求,下游需求拐点已至。

中长期看,产业转移赋能国内需求。2020年大陆地区晶圆厂产能全球占比约为15%,台湾地区产能最多,占比22%。随着国内扩产快速推进,晶圆制造产业转移步调加快,预期2030年大陆地区将超越台湾地区,成为全球最大产能地,占比24%。

二、营收与利润拐点已至:增长步入历史新高位

公司2021H1业绩预告营收区间33-39亿元,对应Q2营收规模18-25亿元,同比增长49%-101%,大超市场预期。历史来看,2018-2020年Q2收入同比增长分别为35%、11%、31%,今年Q2单季度同比增长率大幅度跳跃至75%的中位数水平,创历史新高,公司收入拐点已至。

归母净利润方面,H1预告区间为2.8-3.3亿元,对应Q2归母净利润2-2.6亿元,中位值2.3亿元,同比增长46%,延续2020年高位增长态势。

下半年增长态势可期。年度内单季度对比,除2019年Q4公司营收同比增速放缓,近三年来看,下半年不仅营收规模上旺季效应显著;增长态势上,Q3、Q4同比增长率均显著高于上半年水平。叠加今年Q2 49%-101%的创历史增长态势,可预见下半年增长态势同样可期,公司整体营收将迎来新一轮高位增长。

三、国产替代拐点已至:国产内循环+欧日外循环。

全球科技格局将重新洗牌,呈现逆全球化的返祖状态。即使强如美国也只参与了半导体产业的小部分环节,中、欧、日、美、韩、中国台湾,各自占据了产业链不可或缺的部分。

半导体是一个充分全球化分工的行业,没有哪个国家能单独实现全部内循环,所以半导体行业没有所谓的全链路国产化,而在部分关键领域实现去美化、去A化的基础就是联合欧洲、日本的设备和材料以及韩国、中国台湾省的制造。

而美国以高端制造业为根基,向下补全短板。第三象限指的是日本(材料)、韩国(存储)、欧洲(设备)、中国台湾省(代工),依靠在细分行业的领先优势,独立在中国、美国内循环外,成为全球硬科技市场外循环的中间介质。

受到外部环境压力,中国的本土Fabless、Fab都面临上游供应链危机,但中国自主发展的道路不会因为外部打压而改变。随着内循环政策提出,未来中国以成熟Fab为根基,依靠国产设备的内循环+欧洲日本设备的外循环的双循环架构,国产设备的市占率拐点已至。

盈利预测:我们预计公司2021-2023年营业收入分别为92.3/132.8/183.6亿元,归母净利润分别为8.6/15.2/19.0亿元,维持“强烈推荐”评级。

风险提示:(1)下游扩产不及预期;(2)产品研发不及预期;(3)行业景气度不及预期。

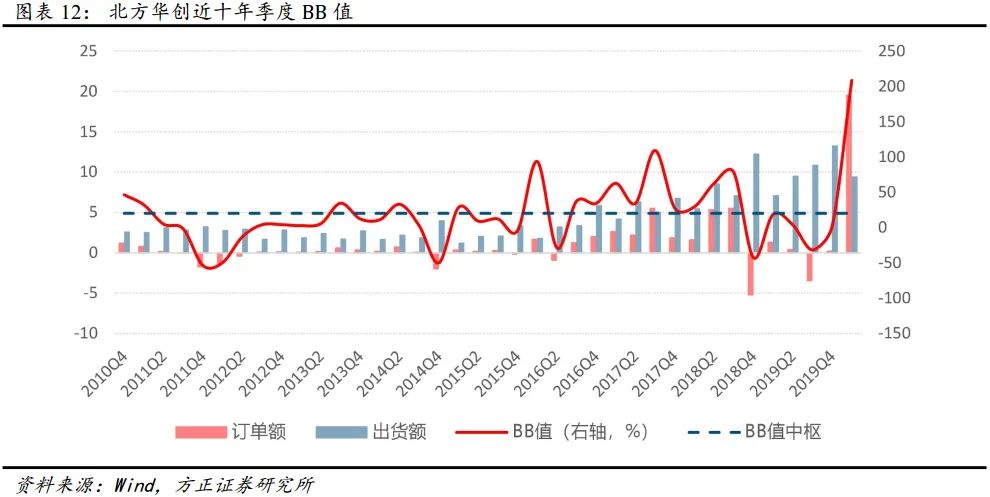

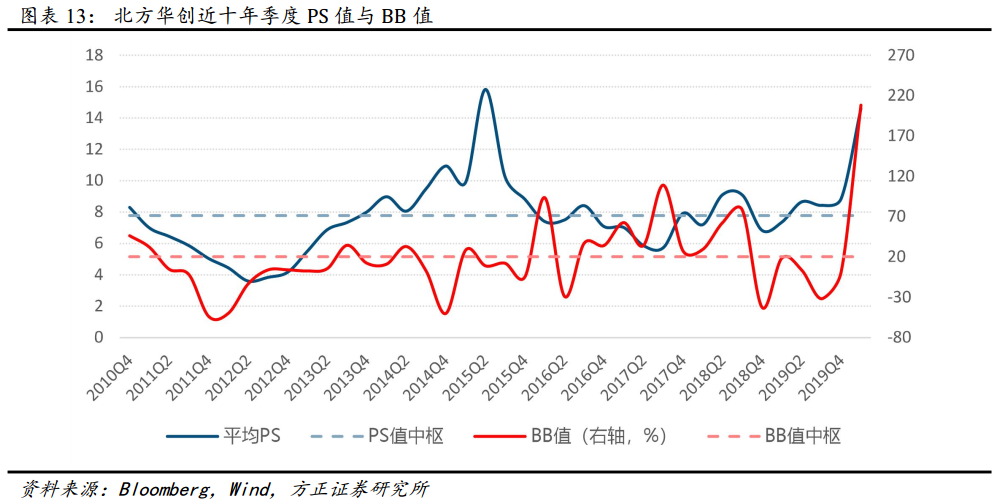

将北方华创 2010Q4-2020Q1 的 PS 估值与 BB 值对比研究后发现,16Q3 后 PS 估值与公司订单 BB 值具备一定的关联度。20Q1 随着 BB值的提升, PS 估值亦大幅提升。

我们此前报告曾指出, 2020 年是国产存储芯片关键年, 国产存储芯片产能扩张带动国产设备采购需求增长。中芯国际、 华虹集团先进逻辑制程突破, 预计未来设备资本开支持续增加。国内 MEMS产线、 功率半导体等领域, 今年亦迎来投产及产能扩张。

先进封装、 新型显示、 光伏产业、 Mini/Micro LED、 宽禁带半导体等方向国产投入持续高景气。我们预计半导体设备订单的高景气有望持续, 即公司 BB 值有望持续保持在较高水平。

对比海外龙头厂商发展历史, 我们认为北方华创 PS 估值相较其中枢值应有显著溢价。我们认为其合理 PS 估值为 12-15X。

北方华创作为两市半导体设备龙头企业,看似“庞杂”的业务线,其实蕴藏着基于半导体行业发展基本规律的同心圆扩张。

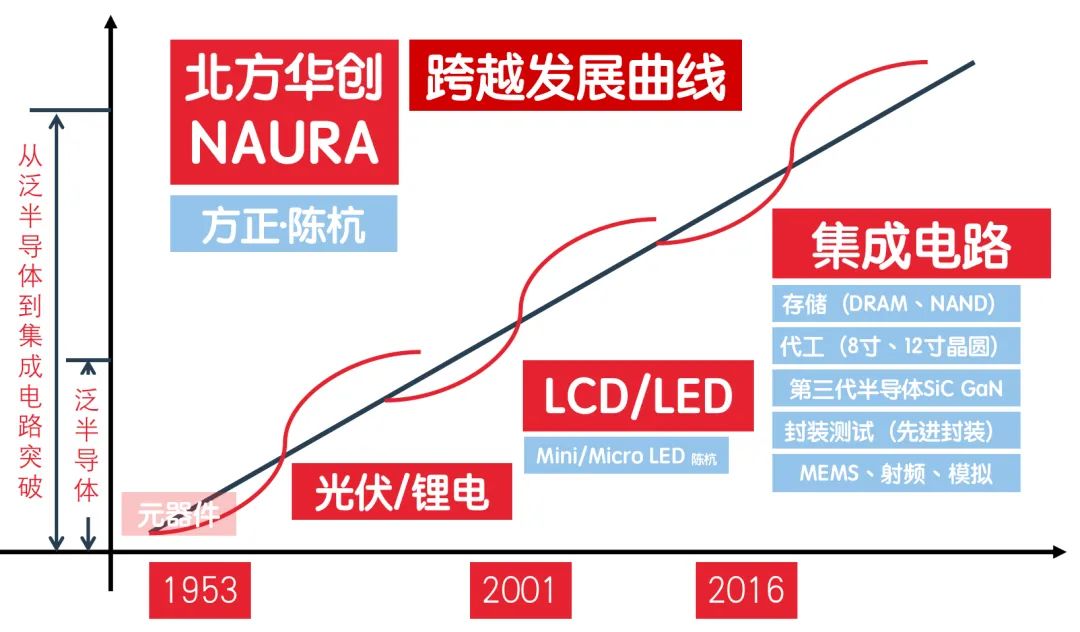

我们梳理公司60多年来的发展之路可以得出其“起承转合”的脉络:

1、起·电子元器件起家:1953年,作为中国最早建立的电子基础产品研发生产基地,是国家第一个五年计划中,156个重点工程之一;

2、承·布局泛半导体:2001年七星电子成立,2010年3月上市,布局清洗机、氧化炉、LPCVD、ALD、MFC,同时布局了光伏(半导体能源)和高端元器件板块。

3、转·布局集成电路:2001年成立的北方微电子,是与电控和七星电子同根同源的兄弟单位,重点发展刻蚀、PVD、CVD三大类设备,广泛应用于集成电路制造、先进封装、半导体照明(LED)、微机电系统(MEMS)等领域。

4、合·组建北方华创:2016年北方微和七星电子合并,重组后的北方华创微电子实现了泛半导体领域全场景+全栈覆盖,产品涵盖等离子刻蚀(Etch)、物理气相沉积(PVD)、化学气相沉积(CVD)、氧化/扩散、清洗、退火等半导体工艺装备;平板显示制造装备和气体质量流量控制器等核心零部件。涉及集成电路、先进封装、LED、MEMS、电力电子、平板显示、光伏电池等半导体相关领域。

自此,北方华创基于泛半导体全领域的版图已经形成。

我们将半导体工业分为四大块:

1)半导体能源(光伏):太阳能的本质就是利用半导体材料(硅),将光能转化为电能。

2)半导体照明(LED):LED就是利用半导体工艺将电能转化为光能,是光伏的反过程。

3)半导体显示(面板):LCD/OLED在黄光区利用曝光/光刻、刻蚀、溅射/PVD、清洗等半导体工艺,实现TFT。

4)半导体集成电路(芯片):IC就是在大硅片上用光刻、刻蚀、PVD、CVD、Imp、清洗等一系列工艺进行微观雕刻电路。

平台化发展是公司带给产业无限可能的关键,主要体现在横向和纵向两个方面:

1、横向(场景扩张):半导体集成电路(IC)、半导体显示(面板)、半导体照明(LED)、半导体能源(光伏)。

2、纵向(全栈技术):光刻机、沉积设备、刻蚀机、清洗机、离子注入机、炉管、量测设备、其他设备(CMP等)。

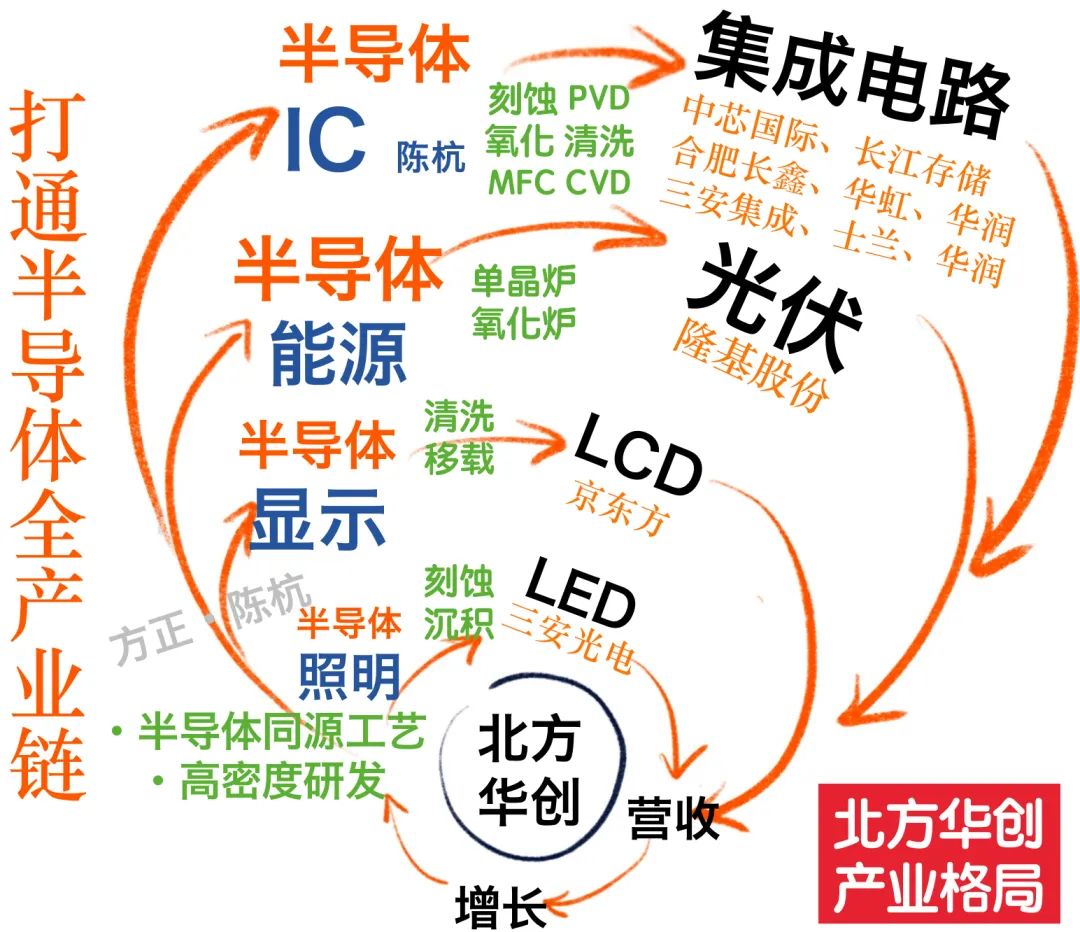

北方华创 = 半导体能源(光伏)+ 半导体照明(LED)+ 半导体显示(面板)+ 半导体集成电路(存储、功率、模拟、代工、封测)

北方华创的下游客户均为世界级半导体巨头:

1、半导体能源板块的主要客户是:隆基股份(光伏世界第一)

2、半导体照明板块的主要客户是:三安光电(LED世界第一)

3、半导体显示板块的主要客户是:京东方(LCD世界第一)

4、半导体的集成电路板块的主要客户是:中芯、华虹、长存、华润、长鑫等几乎国内所有主流晶圆厂。

除了对下游客户的全覆盖,我们认为设备行业发展的必然就是平台级(多下游平台+多产品管线),谁能做好这两种扩张,谁就能在发展中取得先机。

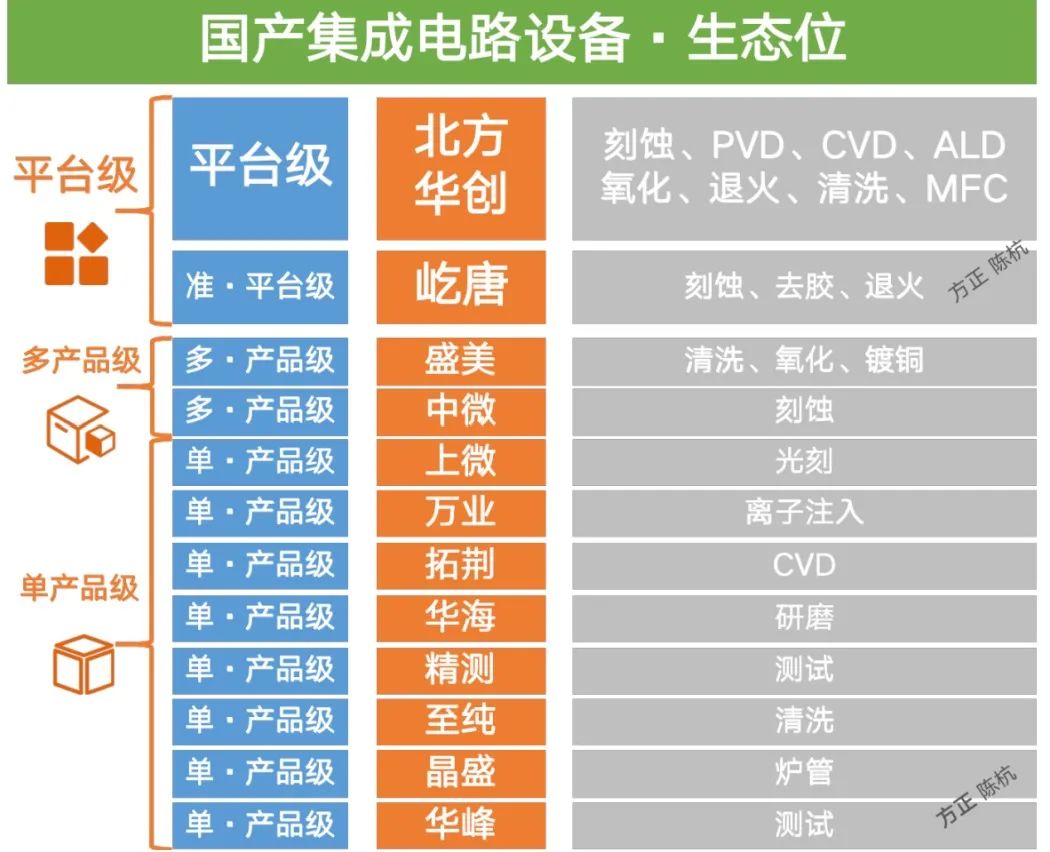

目前,国内半导体设备的市场格局已经是:一超四霸多强,来源正是扩张的两个维度。

中国半导体设备行业目前的格局:中国巨大的增量市场必定会培育出一大批有国际竞争力的半导体设备企业,按照目前的行业格局,我们将未来国产半导体设备市场的格局定义为:“一超四霸多强”。

正是由于半导体技术的同源性,导致其发展过程中会顺着半导体的底层处理工艺逐步横向和纵向扩张,所以,下游的广覆盖是半导体平台级企业的基础,我们以国内外各巨头为例: 应用材料:集成电路+面板+LED+光伏

TEL/KLA:集成电路+面板+LED

Nikon/Canon光刻机:集成电路+面板+LED

北方华创:集成电路+面板+LED+光伏

中微公司:集成电路+LED 另外,最核心的产品管线,全球半导体巨头都是全栈覆盖,实现平台级的销售: 1、平台级(北方华创):刻蚀机+沉积设备(PVD+CVD+ALD)+ 清洗机 + 氧化 + 退火 + MFC

2、多产品(屹唐):刻蚀+退火+去胶

3、多产品(盛美):清洗机+镀铜+炉管

4、单品级(中微):刻蚀机

另外还有其他单产品级:沈阳拓荆(CVD)、万业企业(Imp)、华海(平坦)、中科飞测(量测)、华峰测控(测试)、精测电子(量测)、至纯科技(清洗)、芯源微(涂胶显影)

自此北方华创完成了半导体设备700亿美金的全领域覆盖,与全球设备龙头应用材料、东京电子有着非常类似的发展框架。

与国内绝大多数半导体设备商专注于某一领域的设备研发不同,北方华创是平台级。

我们基于北方华创发展的飞轮模型,得出了其打通半导体全产业链靠的是两个基点:

战术落脚点:不断的做大营收、做大规模,实现稳定现金流,这是北方华创事业的起点。

战略落脚点:通过主业收入带来的现金流实现不断的充分研发,一旦突破了半导体集成电路底层同源技术,就能对全栈进行突破,就可以实现对泛半导体(光伏、LED、面板)技术外溢,为平台级扩张创造了先决条件。

自此,我们发现北方华创看似庞杂的产业背后,其实有着非常清晰的产业逻辑,是对半导体底层通用原理的深度研发,围绕着泛半导体产业的同心圆平台扩张。

博威合金BOWAY

博威合金BOWAY 马扎克Mazak

马扎克Mazak 威尔泰克

威尔泰克 迈格泰克

迈格泰克 斯巴特

斯巴特 MAOSHENG贸盛

MAOSHENG贸盛 Miller米勒

Miller米勒 新世纪焊接

新世纪焊接 西安恒立

西安恒立 上海特焊

上海特焊 新天激光

新天激光 海目星激光

海目星激光 迅镭激光

迅镭激光 粤铭YUEMING

粤铭YUEMING 镭鸣Leiming

镭鸣Leiming 领创激光

领创激光 天琪激光

天琪激光 亚威Yawei

亚威Yawei 邦德激光bodor

邦德激光bodor 扬力YANGLI

扬力YANGLI 宏山激光

宏山激光 楚天激光

楚天激光 百超迪能NED

百超迪能NED 金运激光

金运激光 LVD

LVD Tanaka田中

Tanaka田中 BLM

BLM 易特流etal

易特流etal 百盛激光

百盛激光 Messer梅塞尔

Messer梅塞尔 PrimaPower普玛宝

PrimaPower普玛宝 Salvagnini萨瓦尼尼

Salvagnini萨瓦尼尼 奔腾激光PENTA LASER

奔腾激光PENTA LASER 华工HGTECH

华工HGTECH Bystronic百超激光

Bystronic百超激光 TRUMPF通快

TRUMPF通快 松下 旗下LAPRISS机器人激光焊接系统

松下 旗下LAPRISS机器人激光焊接系统 全自动焊接流水线

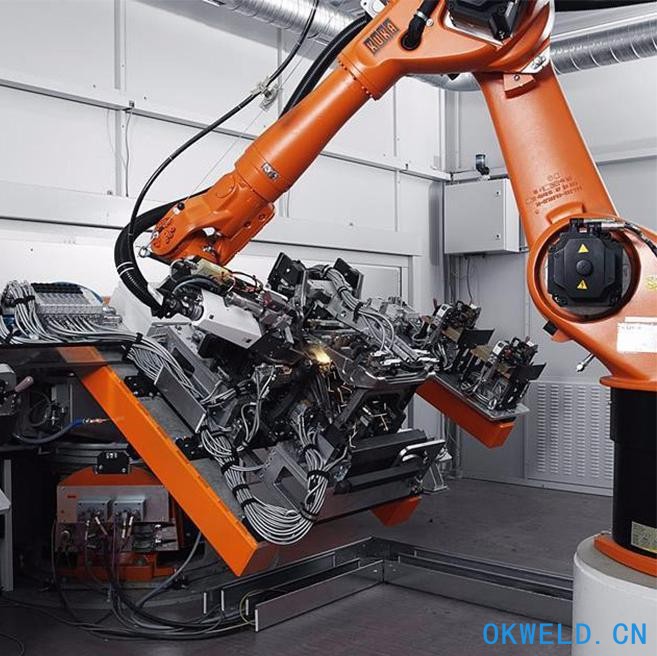

全自动焊接流水线 KUKA 库卡摩多机器人流水线作业

KUKA 库卡摩多机器人流水线作业 川崎工业焊接机器人 焊接管架

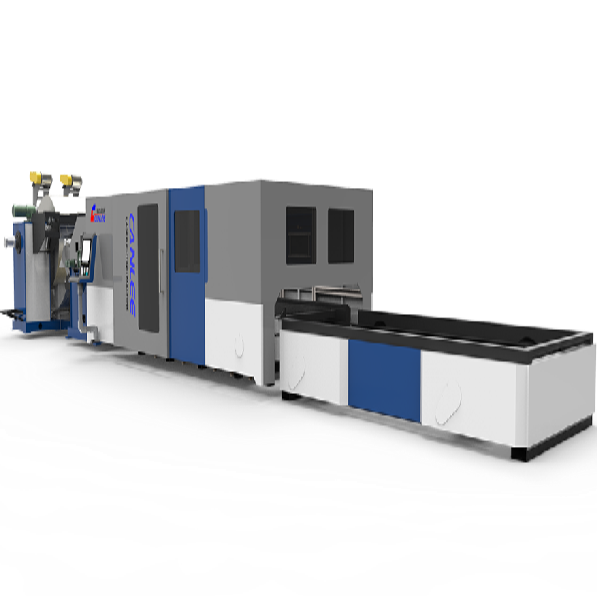

川崎工业焊接机器人 焊接管架 创力 CANLEE光纤激光切割机

创力 CANLEE光纤激光切割机 大焊 焊机匠心品质 精工之作 行家之选

大焊 焊机匠心品质 精工之作 行家之选 上海通用电气 全焊机系列展示

上海通用电气 全焊机系列展示 AEQUOR/爱国自动焊接机器人 激光焊接机器人

AEQUOR/爱国自动焊接机器人 激光焊接机器人 意大利 TELWIN 修复机 5500电焊机

意大利 TELWIN 修复机 5500电焊机 供应MINARC 150MINARC 150手工电焊机

供应MINARC 150MINARC 150手工电焊机 创力 CANLEE 全自动卷料激光切割机

创力 CANLEE 全自动卷料激光切割机 厂家直销星脉高科WS200便携式家用氩弧焊机 不锈钢电焊机 送氩弧焊枪 货到付款济南星脉机电公司 200氩弧焊机

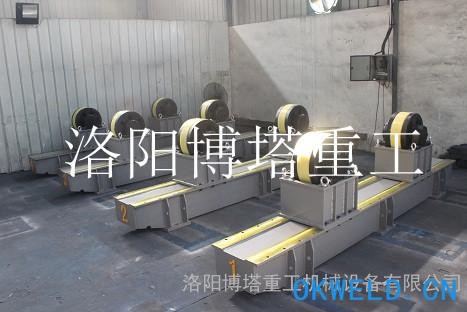

厂家直销星脉高科WS200便携式家用氩弧焊机 不锈钢电焊机 送氩弧焊枪 货到付款济南星脉机电公司 200氩弧焊机 博塔重工-防窜-可调-重型滚轮架

博塔重工-防窜-可调-重型滚轮架 自动送料激光切割机,非金属激光切割机生产厂家

自动送料激光切割机,非金属激光切割机生产厂家 松下KRII350晶闸管经典气保通用焊机350KR2二保焊机 松下气保焊机

松下KRII350晶闸管经典气保通用焊机350KR2二保焊机 松下气保焊机