近年来,机器人辅助手术不断推广和扩展,惠及越来越多的患者。虽然手术机器人造价高昂,但其极限的精细操作是人类难以实现的。例如,与传统腹腔镜手术相比,智能机器人辅助手术缩短了手术时间、减少了手术创伤,并更有利于神经和血管的保护,可达到良好恢复。

在这一背景下,有一家从事手术机器人研发的企业决定向港交所发起冲刺。

近日,《国际金融报》记者从港交所官网获悉,上海微创医疗机器人(集团)股份有限公司(下称“微创医疗机器人”)已于港股交表,计划在港交所主板上市,摩根大通、中金公司(54.250, 1.28, 2.42%)担任其联席保荐机构。

记者发现,成立六年以来,微创医疗机器人目前并未有在售产品和任何营业收入。不过,在2020年9月开展的这次融资中,公司的投后估值已达到225亿元。

市场潜力较大

公开资料显示,手术机器人是医疗机器人产品种类之一,是一种根据医疗领域的特殊应用环境和医患之间的实际需求,编制特定流程、执行特定动作,然后把特定动作转换为操作机构运动的设备。总体来讲,外科手术机器人可改善传统外科手术中精度差、手术时间过长、医生疲劳和缺乏三维精度视野等问题,同时为远程医疗提供技术基础。

手术机器人可细分为四大类,它们分别是骨科手术机器人、神经外科手术机器人、血管介入治疗机器人、内窥镜手术机器人。

相较于发达国家,我国的手术机器人行业起步较晚,但近年来的需求在不断增长。

按销售额统计,2015年至2019年,中国手术机器人行业市场规模从2.0亿元增长至6.2亿元,年复合增长率为32%;虽然快速增长,但中国的手术机器人市场仍是渗透率较低。

根据弗若斯特沙利文的资料,截至2020年12月31日,美国已安装3727台腔镜及1060台关节置换手术机器人,同年进行的手术计渗透率分别为13.3%及7.6%;与此同时,中国仅有安装189台腔镜及17台关节置换手术机器人,且分别有约0.5%及少于0.1%的腔镜及关节置换手术为机器人辅助手术。

至于本文的“主角”微创医疗机器人,据介绍,其系全球行业中唯一一家拥有覆盖五大主要和快速增长的手术专科产品组合的公司,主营业务覆盖设计、开发及商业化创新手术机器人,以协助外科医生完成复杂的外科手术。

从市场的竞争格局来看,放眼全球,医疗机器人行业的龙头是Intuitive Surgical,其拳头产品是目前世界上最先进的手术机器人“达芬奇外科手术系统”(又称“达芬奇机器人”);奠定了全球起搏技术的领导者Medtronic(美敦力)是全球领先的医疗器械公司;2021年,强生旗下子公司DePuy Synthes宣布,旗下的骨科手术机器人产品VELYSTM已获得FDA批准上市,加速赶超。

对比之下,国内目前的医疗机器人尚处于引进阶段,部分细分领域仍被国际企业所占据。

根据前瞻产业研究院数据,从近三年政府公开的手术机器人招投标结果分品牌来看,Intuitive Surgical的达芬奇机器人中标数量稳居第一,目前国内的窥镜类手术机器人由其所垄断;国内骨科机器人中标数量为15台,品牌均为国内企业天智航(25.870, 0.90, 3.60%),但众多外企如Mazor、Mako、MedTech等骨科手术机器人也在开始筹备进入中国市场。

明星资本介入

微创医疗机器人于2020年9月开展过一次融资活动,此次融资收获颇丰。

招股书显示,彼时,微创医疗机器人进行了一次增资和股权转让,以共计20亿元的对价转让给投资者约9.52%的股权,同时这部分投资者再向公司增资15亿元,其中302.34万元注入本公司注册资本以及14.97亿元用于注入其资本公积金。

出于对手术机器人行业的看好,本次融资吸引了包括高瓴资本、贝霖资本、远翼投资等在内的多家著名风险投资机构。参与的机构投资者中,高瓴资本专注于长期结构性价值投资和产业创新,系一家曾投资京东、腾讯、字节跳动等多家巨无霸企业的明星资本。

有消息称,本轮融资对应微创医疗机器人的投后估值高达225亿元。

截至招股书签署日,上市公司微创医疗通过上海默化控制公司约52.76%的股权,系公司最大股东;员工持股平台上海擎敏作为公司第二大股东,持有10.47%的股份,同时微创医疗的执行董事何超实际持有上海擎敏83.05%的权益;另一家员工持股平台上海擎祯持有1.85%的股份。

外部股东方面,高瓴资本间接持股公司8.05%的股权,系最大的外部机构持股方;其他股东例如花椒树远程医学透过上海常隆持股4.76%、CPE源峰间接持股3.49%、海南贝霖持有1.74%的股份、易方达通过旗下数家基金合计持有1.06%的股份等。

尚未盈利

上文提到,成立于2015年的微创医疗机器人,其主营业务为设计、开发及商业化创新手术机器人,以协助外科医生完成复杂的外科手术。

不过截至目前,微创医疗机器人并未有实际用于商业的在售产品,也无任何产品销售收益。2019年至2020年以及2021年第一季度(下称“报告期”),公司营业收入均为0,且分别亏损了6980.1万元,2.09亿元、1.15亿元,两年多累计亏损3.94亿元。

记者翻阅财报后注意到,研发成本和行政开支是公司开销大头。其中,研发成本在报告期内分别为0.62亿元、1.35亿元、0.9亿元,占经营总开支额的88.57%、64.59%、78.26%。

微创医疗机器人解释,“由于仍在进行产品研发、临床试验及注册,亏损将是未来常态。”而对于融资所得的募集资金,公司表示,所得款项将用于本公司的研发及日常营运,包括手术机器人的研发及运营资金。

记者注意到,虽暂未有在售产品,公司旗下现有的产品包括三种,分别是蜻蜓眼、图迈腔镜手术机器人和鸿鹄骨科手术机器人。其中,蜻蜓眼是为检查腹部等器官而设计的三维电子腹腔内窥镜,目前这一产品已于2020年8月向国家药监局提交注册申请,并于2021年6月收到批准。

图迈腔镜手术机器人作为公司的核心产品,可使用微创伤方法实现复杂的手术。据悉,这一产品已于2021年5月向国家药监局提交在泌尿外科手术应用方面的注册申请,预期于2022年第一季度取得注册批准;并计划将图迈的应用扩展至妇科、胸科及普外科手术,预计2021年下半年开展注册临床试验。

在招股书中,公司将图迈这一产品与达芬奇机器人等产品进行了对比。截至目前,Intuitive Surgical的达芬奇Xi及达芬奇Si手术系统目前是唯一在中国国内获国家药监局批准注册的腔镜手术机器人;除图迈外,中国还有两款腔镜手术机器人处于临床试验阶段。

鸿鹄骨科手术机器人用于去除膝关节表面的受损软骨及骨骼,以人工植入物取代。据披露,这一产品预期于2021年下半年完成注册临床试验,并向国家药监局提交注册申请;此外,公司正就就将鸿鹄应用于THA(即“全髋关节置换术”)的可能性进行设计开发,并计划于2022年初进行设计确认,并于2022年底前在中国展开THA的临床试验。

或许是因国内手术机器人的前景较为光明,微创医疗机器人的产品研发让机构投资者嗅到了机会。即使现阶段公司仍处于亏损状态,依然有不少投资方赶着坐上了这趟手术机器人的“末班车”。

分拆上市

需要指出的是,微创医疗机器人的母公司微创医疗科学有限公司(下称“微创医疗”)是一家上市公司,更被投资者戏称为一家“能产生上市公司的上市公司”。

微创医疗的实际运营主体为1998年5月在上海张江高科(17.090, 0.07, 0.41%)技园区成立的微创医疗器械(上海)有限公司,系中国领先的高端医疗器械集团,业务主要覆盖心血管介入产品、骨科医疗器械等十大领域。

实际上,在分拆微创医疗机器人上市之前,微创医疗就曾有过分拆子公司上市的经历,前有上海微创心脉医疗(312.010, 24.76, 8.62%)科技股份有限公司(下称“心脉医疗”,2019年7月在科创板上市)和上海微创心通医疗科技有限公司(下称“心通医疗”,2019年1月登陆港交所),后有正处于已问询状态的上海微创电生理医疗科技股份有限公司。其中,心脉医疗的主营业务为主动脉及外周血管介入医疗器械的研发、生产和销售,心通医疗则主要从事心脏瓣膜疾病领域创新的经导管及手术解决方案的研发和商业化。

从上市公司的业绩快报中可以看出,作为一个孵化项目,微创医疗早在2014年便开始研发腔镜手术机器人;次年,微创医疗机器人注册成立,手术机器人项目在若干技术有所突破。

2020年12月,港股公司微创医疗发布公告称,建议分拆微创医疗机器人的H股于港交所主板独立上市;同月,其与中金公司签订了科创板上市辅导协议;次年6月,上市公司向联交所申请批准分拆公司股份于联交所主板上市及买卖。至此,微创医疗机器人逐渐完成分拆,步入正轨。

博威合金BOWAY

博威合金BOWAY 马扎克Mazak

马扎克Mazak 威尔泰克

威尔泰克 迈格泰克

迈格泰克 斯巴特

斯巴特 MAOSHENG贸盛

MAOSHENG贸盛 Miller米勒

Miller米勒 新世纪焊接

新世纪焊接 西安恒立

西安恒立 上海特焊

上海特焊 新天激光

新天激光 海目星激光

海目星激光 迅镭激光

迅镭激光 粤铭YUEMING

粤铭YUEMING 镭鸣Leiming

镭鸣Leiming 领创激光

领创激光 天琪激光

天琪激光 亚威Yawei

亚威Yawei 邦德激光bodor

邦德激光bodor 扬力YANGLI

扬力YANGLI 宏山激光

宏山激光 楚天激光

楚天激光 百超迪能NED

百超迪能NED 金运激光

金运激光 LVD

LVD Tanaka田中

Tanaka田中 BLM

BLM 易特流etal

易特流etal 百盛激光

百盛激光 Messer梅塞尔

Messer梅塞尔 PrimaPower普玛宝

PrimaPower普玛宝 Salvagnini萨瓦尼尼

Salvagnini萨瓦尼尼 奔腾激光PENTA LASER

奔腾激光PENTA LASER 华工HGTECH

华工HGTECH Bystronic百超激光

Bystronic百超激光 TRUMPF通快

TRUMPF通快 川崎工业焊接机器人 焊接管架

川崎工业焊接机器人 焊接管架 创力 CANLEE光纤激光切割机

创力 CANLEE光纤激光切割机 松下 旗下LAPRISS机器人激光焊接系统

松下 旗下LAPRISS机器人激光焊接系统 全自动焊接流水线

全自动焊接流水线 上海通用电气 全焊机系列展示

上海通用电气 全焊机系列展示 KUKA 库卡摩多机器人流水线作业

KUKA 库卡摩多机器人流水线作业 大焊 焊机匠心品质 精工之作 行家之选

大焊 焊机匠心品质 精工之作 行家之选 南常切片机/南常切片机价格/南常切片机多少钱

南常切片机/南常切片机价格/南常切片机多少钱 定制活动盖子长方体清洗框工厂

定制活动盖子长方体清洗框工厂 VH-63 海光压缩机配件

VH-63 海光压缩机配件 恒通焊接滚轮架HGK/HGZ全系列滚轮架

恒通焊接滚轮架HGK/HGZ全系列滚轮架 扬州焊接机器人 南京豪精 MIG工作站 点焊机 南京厂家直销 焊接机器人 专用焊机

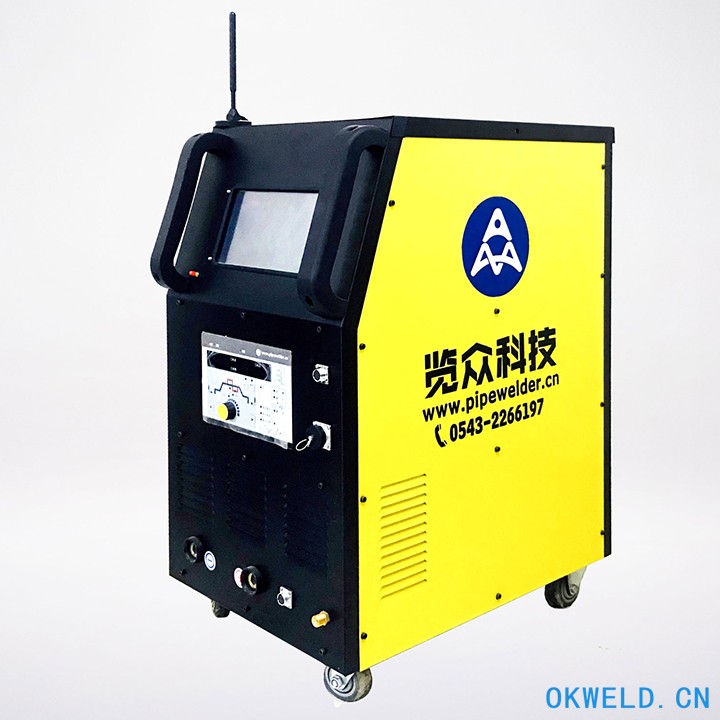

扬州焊接机器人 南京豪精 MIG工作站 点焊机 南京厂家直销 焊接机器人 专用焊机 焊接机器人 自动焊接管道 览众脉冲氩弧管道自动焊

焊接机器人 自动焊接管道 览众脉冲氩弧管道自动焊 郑州越达供应自动焊接设备 十字架操作机 电动回转操作机 焊接辅助设备厂家

郑州越达供应自动焊接设备 十字架操作机 电动回转操作机 焊接辅助设备厂家 焊机 氩弧焊 直流焊 焊粉 焊钳 面罩 手提小型家用 焊剂

焊机 氩弧焊 直流焊 焊粉 焊钳 面罩 手提小型家用 焊剂