截至北京时间6月19日,全球新冠肺炎累计确诊病例已超842万,达到8421357例;累计死亡人数超45万,达到451118人。其中,美国、巴西、俄罗斯确诊人数依然排名前三,分别超过218万、95万、56万。目前,全球新冠疫情仍未见明显放缓的迹象,尤其是作为“震中”的美洲,而最近我国北京的疫情给则给我国其他省市和全世界敲响了警钟,那就是只要全球的疫情没有完全控制,那随时都有可能在任何一个地方发生,在没有疫苗的情况下疫情重启,各国将面临第二、第三波疫情威胁。

6月14日,国际货币基金组织(IMF)总裁格奥尔基耶娃表示,对于2020年全球经济展望,预计将从4月预测的萎缩3%进一步下调。格奥尔基耶娃表示,“由于受到疫情的影响,实体经济遭到重创。根据最新数据,我们可能会进一步向下修正。数据说明,大多数国家的表现比我们预期的要差,目前只有少数国家的状况改善,但不足以支撑增长,也不足以改变总体方向。” 全球经济大幅下滑不可避免,我国激光企业也将度过复工复产漫长、交通物流管制、供应链停滞、市场需求严重萎缩、订单大幅减少的困难局面。

越是危险困难时期,越是有“弯道超车”机会

我们知道,在同级别赛车中由于很难在直线赛道上建立起相对于其他车辆的超车优势,所以很难见到有在直线赛道超车的情况,弯道超车几乎成了唯一的选择。而在市场经济里,市场竞争则更为残酷,因为同处于一个行业的企业往往是不同级别选手在竞争,大企业会不断吃掉小的企业市场份额,强者愈强,尤其在更为成熟的行业,“二八定律”表现的淋漓尽致。

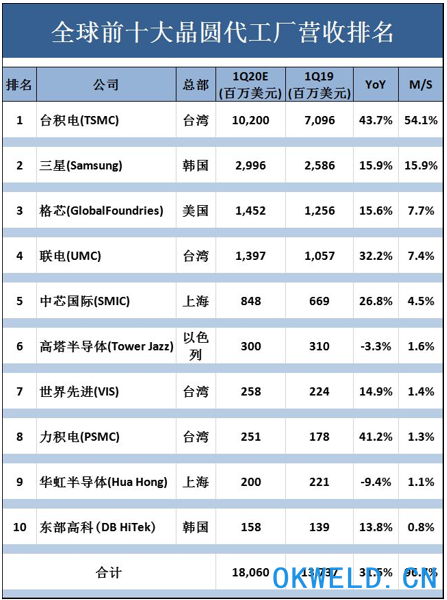

在2020年第一季度晶圆代工产业市场,台积电(TSMC) 54.1%、三星(Samsung) 15.9%与格芯(GlobalFoundries) 7.7%三家营收市场总份额达到77.7%。

图1 2020年Q1全球前十大晶圆代工厂营收排名

数据来源:TrendForce

在2020年第一季度中国手机市场,华为、vivo、OPPO前三大智能手机厂总市场份额占比达到78.5%。

图2 2020年第一季度中国手机市场厂商数据

数据来源:IDC

而在目前火热的激光行业,IPG、通快、相干、大族激光以近百亿营收规模成为行业龙头,成为激光行业绝大多数企业梦想超越的对象,而产业分工以及技术壁垒、客户壁垒、产品壁垒的存在让我国激光行业在激光晶体、激光芯片,光纤激光器、激光打标、激光切割、激光焊接、激光医疗、激光显示、激光防伪等激光全产业链细分市场在不同发展阶段呈现不同的竞争格局,全球数万家企业都在追赶所处市场龙头企业,渴望实现弯道超车。

在激光行业这条大赛道上,东骏激光与福晶科技;华光光电与Lumentum;锐科与IPG;华工与大族,宏山、邦德、楚天、领创、迅镭等与华工等都在激烈的市场中竞争,这是市场经济中的必然。激光企业只有不断的保证企业营收持续增长,获得持续的利润才能投入更多的技术、产品研发,吸引更多人才,才能开发出更多有竞争力的产品,开拓更多高质量大市场客户,占据市场主导地位。

激光企业如何实现弯道超车?

我们必须说明,企业实现弯道超车是一件艰难的事情,同时在激光不同的细分市场,以及不同规模大小的企业、不同商业模式企业实现弯道超车发展策略是不一样的,因时制宜、因企制宜才是全策。如1-5亿营收激光器企业和10亿以上营收激光器企业发展策略不同,创鑫激光和杰普特光电发展策略不同,邦德激光和华工科技发展策略不同,打标企业、切割企业和焊接企业发展策略不同,专注国内市场企业和专注出口市场企业发展策略不同。今天OFweek产业研究院将从宏观理论方面为我国激光企业提出弯道超车发展策略,对于更加因企制宜的发展战略我们欢迎和各位同行交流。

一、逆周期投资

在行业下行时期,固定资产及股权的价格均大幅下跌,此时可以逆势增加固定资产投资、购入股权、扩张产能和经营规模,获得公司长期成本优势和加强对行业和公司未来投资。上市企业大族激光、华工、锐科、福晶科技等正是投资优质供应链企业,收购全球其他优质标的大好时机。

二、加强销售队伍扩张

在经济危机时期,企业对于缩小设备采购成本需求增加,整体采购需求减少,此时往日稳定供应链关系大概率发生松动,企业更有意向采用其他更为低价供应商产品,同时行业整体供应链负责采购的员工发生离职的可能性增加,同行员工离职率也会增加,此时加大人才引进,加强销售队伍扩张,有利于人才引进和新客户、新市场开发和积累。

三、转向细分市场

如迈为股份、帝尔激光专注于光伏激光设备领域,这是通快,大族、华工等所不擅长的市场;京华激光专注激光全息防伪市场,其营业收入远高于华工科技激光全息防伪业务;联赢激光、逸飞激光专注于新能源锂电激光焊接市场;光峰科技专注激光显示市场,更是成为国内激光显示领域龙头企业。

四、开拓海外市场

越是在行业和企业困难时期,越能看到企业自身薄弱环节,看清企业是否过于依赖单一产品、单一客户、单一市场、单一国家。是否需要开拓全球其他市场。例如在激光切割市场邦德激光和金威刻便是其中佼佼者,海外市场占据企业绝大部分销售额,而大族激光、华工科技海外业务在主营业务中占比只有10%只有,这也是我国大部分激光设备企业的状况。

2019年邦德激光实现激光切割设备产销量(2672台),2020年处于行业发展拐点和客观经济环境“双不利”的形势下,邦德激光逆势增长,三月份实现产量333台,发货量310台;四月实现产量380台,发货量355台。2019年金威刻光纤切割机产量达到1100台,2020年金威刻激光在疫情之下销量、产量、发货量不降反增。2月份的订单同比19年增长89%, 3月份金威刻激光共交付538台,其中光纤激光机107台。4月份共交付超525台,光纤激光机125台。

五、转变企业商业、业务模式或产品销售模式

在经济下行时期时,自营的海外经营模式可以转为代理模式。激光焊接、切割企业可以合资或自研激光器产品,减少核心器件采购,降低激光设备成本,提高激光设备毛利率。拥有自研、自产实力激光器、激光器件企业,可以向外销售激光器及其他激光器件产品。

六、合纵连横

经济衰退期间,多数企业经营将会更为困难,此时企业合纵连横,将有利于利用企业各自技术优势、产品优势、市场优势、品牌优势发展壮大,增强企业市场竞争力,强强联合。

博威合金BOWAY

博威合金BOWAY 马扎克Mazak

马扎克Mazak 威尔泰克

威尔泰克 迈格泰克

迈格泰克 斯巴特

斯巴特 MAOSHENG贸盛

MAOSHENG贸盛 Miller米勒

Miller米勒 新世纪焊接

新世纪焊接 西安恒立

西安恒立 上海特焊

上海特焊 新天激光

新天激光 海目星激光

海目星激光 迅镭激光

迅镭激光 粤铭YUEMING

粤铭YUEMING 镭鸣Leiming

镭鸣Leiming 领创激光

领创激光 天琪激光

天琪激光 亚威Yawei

亚威Yawei 邦德激光bodor

邦德激光bodor 扬力YANGLI

扬力YANGLI 宏山激光

宏山激光 楚天激光

楚天激光 百超迪能NED

百超迪能NED 金运激光

金运激光 LVD

LVD Tanaka田中

Tanaka田中 BLM

BLM 易特流etal

易特流etal 百盛激光

百盛激光 Messer梅塞尔

Messer梅塞尔 PrimaPower普玛宝

PrimaPower普玛宝 Salvagnini萨瓦尼尼

Salvagnini萨瓦尼尼 奔腾激光PENTA LASER

奔腾激光PENTA LASER 华工HGTECH

华工HGTECH Bystronic百超激光

Bystronic百超激光 TRUMPF通快

TRUMPF通快 全自动焊接流水线

全自动焊接流水线 松下 旗下LAPRISS机器人激光焊接系统

松下 旗下LAPRISS机器人激光焊接系统 上海通用电气 全焊机系列展示

上海通用电气 全焊机系列展示 大焊 焊机匠心品质 精工之作 行家之选

大焊 焊机匠心品质 精工之作 行家之选 KUKA 库卡摩多机器人流水线作业

KUKA 库卡摩多机器人流水线作业 创力 CANLEE光纤激光切割机

创力 CANLEE光纤激光切割机 川崎工业焊接机器人 焊接管架

川崎工业焊接机器人 焊接管架 二氧化碳焊机 二保焊机 上海通用500二手焊机 气保焊机

二氧化碳焊机 二保焊机 上海通用500二手焊机 气保焊机 供应洛阳博塔BHB变位机、定制变位机

供应洛阳博塔BHB变位机、定制变位机 供应北京焊接机器人(集成)焊接机器人/自动焊接机器人系统

供应北京焊接机器人(集成)焊接机器人/自动焊接机器人系统 焊接机器人安川UP20机器人 六轴工业机器人

焊接机器人安川UP20机器人 六轴工业机器人 家用电焊机-230A汽油焊机优点

家用电焊机-230A汽油焊机优点 ZT系列滚轮架 ZT滚轮架 焊接滚轮架 自动焊接滚轮架 滚轮架焊接

ZT系列滚轮架 ZT滚轮架 焊接滚轮架 自动焊接滚轮架 滚轮架焊接 激光切割机,激光切割机介绍,激光切割机厂家直销

激光切割机,激光切割机介绍,激光切割机厂家直销 深圳瑞凌WS-200S逆变直流氩弧焊机

深圳瑞凌WS-200S逆变直流氩弧焊机