2月18日消息,杭州美迪凯光电科技股份有限公司(以下简称“美迪凯”)首次公开发行人民币普通股(A 股),其在科创板上市的申请于 2020 年 10 月 26 日经上海证券交易所(以下简称“上交所”)科创板股票上市委员会审议已获通过,获得中国证券监督管理委员会(以下简称“中国证监会”)证监许可 〔2021〕149 号文同意注册。

美迪凯和保荐机构中信证券股份有限公司(以下简称“中信 证券”)协商确定本次发行股份数量 100,333,334 股, 全部为公开发行新股。本次发行将于 2021 年 2 月 19 日(T 日)分别通过上交所 交易系统和网下申购电子平台实施。

据悉,本次发行价格 10.19 元/股对应的发行人 2019 年扣除非经常性损益前后孰低 的摊薄后市盈率为 62.15 倍,拟募资7.64亿元。

发行股票募集资金投资项目包括:光学光电子元器件生产基地建设项目、研发中心建设项目。具体数项也得到公示:

1、光学光电子元器件生产基地建设项目总投资额为65826.26万元,募集资金投入金额为61142.32万元。

2、研发中心建设项目 总投资额为15285.01万元,募集资金投入金额为15285.01万元。

美迪凯主要从事各类光学光电子产品的研发、制造和销售,同时承接各类超精密加工服务和解决方案,致力于打造中国最具价值的光学光电子、光学半导体企业,成为世界领先的光学光电子、光学半导体领域解决方案提供商,公司的产品广泛应用于智能手机、数码相机、安防摄像机、投影仪、智能汽车、AR/MR设备等终端产品。

为获得强大的市场竞争能力,美迪凯保持市场持续性的研发投入,加速产业升级,不断推出新技术、新产品和新应用。近年来,美迪凯更是开发了应用于半导体、生物识别领域的光学光电子元器件、超精密加工服务及解决方案。业务结构从以影像光学零部件为主转变为半导体零部件及精密加工服务、生物识别零部件及光学解决方案、影像光学零部件、AR/MR光学零部件精密加工服务等多项业务共同发展。

美迪凯密切关注中国及全球市场需求,以技术及新产品研发为先导,从产品能力、研发投入、行业整合、对外合作以及资源协同等方面制定发展战略。在确立技术优势、产品质量优势基础上采取差异化竞争策略;在巩固现有细分市场优势的同时,不断拓宽公司的业务领域,实现长期可持续发展。

在超精密加工、晶圆研抛、光学薄膜设计及精密镀膜、半导体制程、光学新材料应用等领域,美迪凯均具有核心技术及自主知识产权,并得到国际知名客户的广泛认可。凭借研发和技术优势,美迪凯具备完整的加工工序优势和客户资源优势能快速响应产业需求。

美迪凯具备较强的承接国际高端光学光电子产业链业务能力:与汇顶科技、舜宇光学、京瓷集团、AMS、海康威视、富士康、佳能、尼康、松下、理光、索尼、AGC、基恩士、三星等众多知名企业建立了良好的业务合作关系,并进入了苹果、华为等国际著名品牌的产业链。

美迪凯高层表示,将以本次公开发行为契机,把握人工智能、5G通信等科技浪潮带来的产业发展机遇。立足光学光电子、光学半导体行业,在现有核心技术、产品以及优质客户资源的基础上,美迪凯将继续加大技术研发投入、开拓产品的应用领域,与多领域的领先客户共同成长,提高公司经济效益,为社会创造价值。

博威合金BOWAY

博威合金BOWAY 马扎克Mazak

马扎克Mazak 威尔泰克

威尔泰克 迈格泰克

迈格泰克 斯巴特

斯巴特 MAOSHENG贸盛

MAOSHENG贸盛 Miller米勒

Miller米勒 新世纪焊接

新世纪焊接 西安恒立

西安恒立 上海特焊

上海特焊 新天激光

新天激光 海目星激光

海目星激光 迅镭激光

迅镭激光 粤铭YUEMING

粤铭YUEMING 镭鸣Leiming

镭鸣Leiming 领创激光

领创激光 天琪激光

天琪激光 亚威Yawei

亚威Yawei 邦德激光bodor

邦德激光bodor 扬力YANGLI

扬力YANGLI 宏山激光

宏山激光 楚天激光

楚天激光 百超迪能NED

百超迪能NED 金运激光

金运激光 LVD

LVD Tanaka田中

Tanaka田中 BLM

BLM 易特流etal

易特流etal 百盛激光

百盛激光 Messer梅塞尔

Messer梅塞尔 PrimaPower普玛宝

PrimaPower普玛宝 Salvagnini萨瓦尼尼

Salvagnini萨瓦尼尼 奔腾激光PENTA LASER

奔腾激光PENTA LASER 华工HGTECH

华工HGTECH Bystronic百超激光

Bystronic百超激光 TRUMPF通快

TRUMPF通快 上海通用电气 全焊机系列展示

上海通用电气 全焊机系列展示 川崎工业焊接机器人 焊接管架

川崎工业焊接机器人 焊接管架 创力 CANLEE光纤激光切割机

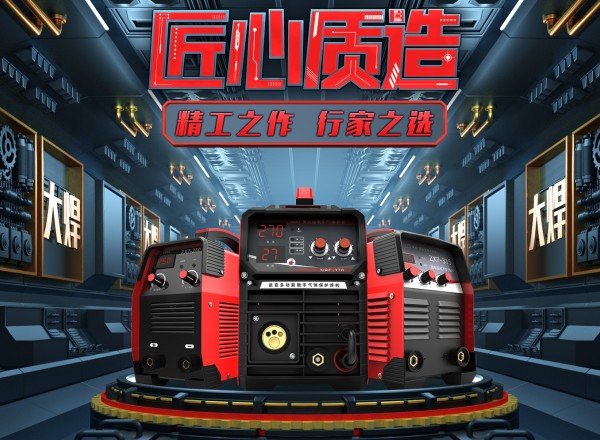

创力 CANLEE光纤激光切割机 大焊 焊机匠心品质 精工之作 行家之选

大焊 焊机匠心品质 精工之作 行家之选 KUKA 库卡摩多机器人流水线作业

KUKA 库卡摩多机器人流水线作业 松下 旗下LAPRISS机器人激光焊接系统

松下 旗下LAPRISS机器人激光焊接系统 全自动焊接流水线

全自动焊接流水线 氩弧焊机TIG200 Jasic/佳士电焊机 TIG200佳士电焊机 带手工焊(W223) 价格优惠

氩弧焊机TIG200 Jasic/佳士电焊机 TIG200佳士电焊机 带手工焊(W223) 价格优惠 深圳瑞神手提式小型家用广告逆变直流手工电焊机zx7-250

深圳瑞神手提式小型家用广告逆变直流手工电焊机zx7-250 TRCF125充液阀 泰丰厂家原装正品 天锻压力机配套液压阀

TRCF125充液阀 泰丰厂家原装正品 天锻压力机配套液压阀 广州易美TIG-200AC/DC逆变交直流氩弧焊机220V

广州易美TIG-200AC/DC逆变交直流氩弧焊机220V 伊藤YT6800EW柴油发电焊机

伊藤YT6800EW柴油发电焊机 排焊 自带氩弧焊发电焊机 自带氩弧焊发电焊机榆林

排焊 自带氩弧焊发电焊机 自带氩弧焊发电焊机榆林 ,瑞凌RILAND电焊机逆变直流氩弧焊机WS200A家用便携式手提手工焊

,瑞凌RILAND电焊机逆变直流氩弧焊机WS200A家用便携式手提手工焊 上海通用电焊机欧式接口气体保护焊枪24KD

上海通用电焊机欧式接口气体保护焊枪24KD